pmXpress

2020

pmXpress 2020

2020. 10. 15.

Valóban telephelyet keletkeztet, ha a vezető tisztségviselő home office-ban dolgozik?

A COVID-19 pandémia kapcsán számos különféle hír jelenik meg a médiában attól függően, hogy mi a hír szerzőjének célja, tevékenysége, szándéka. Mivel a COVID-19 jelentősen átrendezte életünk szinte minden dimenzióját, így a hírek között értelemszerűen találhatunk adózási témájúakat is.

A közelmúltban például a COVID-19 miatti home office vonatkozásában az iparűzési adó kockázataira hívták fel a figyelmet online szakmai anyagokban. Átolvasva ezeket a tájékoztatókat a klasszikus vicc jutott eszünkbe, a „Moszkvában Mercédeszeket osztogatnak…” kezdetű, amely azonban úgy fejeződik be, hogy „…a hír igaz, de Leningrádban, Volgákat és fosztogatnak”.

Mi is az említett cikkekben vázolt adókockázat?

Röviden összefoglalva az, hogy ha egy társaság ügyvezetője, cégvezetője, HR., vagy pénzügyi vezetője stb. a pandémia miatt home office-ban dolgozik a saját lakásából és ez a lakás történetesen a társaság székhelyétől, telephelyétől eltérő önkormányzat területén van, akkor a társaságnak „bizonyos esetekben” iparűzési adó (IPA) szempontból telephelye keletkezhet a dolgozó, vezető tisztségviselő lakása szerinti önkormányzatnál.

Mivel a több önkormányzat illetékességi területén végzett vállalkozói tevékenység esetén a hatályos jogszabály a társaság IPA alapjának önkormányzatok közötti megosztását írja elő, így a cikkek szerint adókockázatot fut az adóalany, ha a munkavállaló home office-ban történő munkavégzése telephelyet keletkeztet.

De valóban ennyire egyszerű lenne ez?

Természetesen nem. A cikkekben példaként felhozott Kúria ítéletekben foglalt tények és körülmények részletezése erősen meg lett húzva, szűrve, ezáltal csak az maradt az anyagokban, ami az adókockázatot támasztja alá és az már nem, ami teljes képet adott volna magáról a Kúria ítéletről, illetve más fényben mutatta volna be az ügyletet.

Míg a cikkek szerint az egyik Kúria ítéletben az ügyvezető otthona és az onnan folytatott banki műveletek, postai levelezés megalapozzák a telephellyé válást, úgy a teljes ítélet [kvf.35.704/2014/7] bemutatja, hogy a fuvarszervezéssel foglalkozó társaság központi ügyintézésének a helyszíne volt a perbeli társaság ügyvezetőjének lakása, ahonnan „végezték az üzemanyag elszámolásokat, a banki műveleteket, okmányirodai ügyintézést, részben innen szervezték a fuvarokat, és innen gyakorolták a munkáltatói utasítási és ellenőrzési jogokat, a felperes a részére érkező iratoknak postai utánküldését erre a címre kérte.”

A munkáltatói jogok gyakorlása és annak helyszíne olyan esetekben kulcsfontosságú, mint például a perbeli fuvarszervezés, fuvaroztatás. Hiszen a sofőrök folyamatosan úton vannak (településen kívüli változó munkahelyen), így az ő költségeiket a megosztásnál a tényleges irányítás helyének önkormányzatához rendeli a helyi adó törvény, ami a perbeli esetben a központi ügyintézés helye volt. Azaz, a perbeli társaság központi ügyintésének helyszíne volt a társaság ügyvezetőjének lakása és onnan végezték a cikkben hivatkozott tevékenységen túl azokat az összetett gazdasági tevékenységeket, ami alapján a Kúria is megerősítette a bíróság véleményét, hogy a perbeli társaság központi ügyintézési helyén (lakás) folytatott tevékenység nyereség-, illetőleg jövedelemszerzésre irányuló tevékenység és így IPA köteles.

A második ítéletben a cikkek szerint „a külső helyszínen foglalkoztatott egyetlen adminisztrátor munkavégzése is tartós üzleti tevékenységnek minősül, és ezzel adókötelezettséget is jelent”, ami azt sugalmazza, hogy egyetlen személy is elég a telephellyé váláshoz, más nem is kell. Ezzel szemben az ítélet [kvf 35.249/2007/8] mindössze csak azt rögzítette, hogy a perbeli társaság biztosítási tevékenysége keretében létrehozott egy telephelyet és ott 1 fő adminisztrátort foglalkoztatott, amely telephelyen véleménye szerint csak biztosításközvetítő tevékenységet folytat, ami szerinte nem a főtevékenysége, így nem kell az IPA alapját a létrehozott telephelyre is allokálnia.

A telephelykérdés megválaszolása egy összetett vizsgálati folyamat.

Éppen ezért azt állítani, hogy önmagában már azért iparűzési adó szempontból telephelye keletkezik egy társaságnak az adott önkormányzat területén, mert az ügyvezetője, pénzügyi vagy HR vezetője stb. a saját otthonából végzi a munkáját, nem áll összhangban a hatályos szabályozással.

Természetesen lehetnek olyan szélsőséges esetek, mint amilyenek a fent hivatkozott 2014-es Kúria ítéletben szerepelnek, de ezek értelemszerűen nem összehasonlíthatók a normál, home office-ban történő munkavégzés körülményeivel.

Végezetül még egy fontos tényezőre, az adókockázat összegszerű nagyságrendjének kérdésére is fel kell hívni a figyelmet.

Például, a személyi és eszközráfordítás alapú adóalapmegosztási módszer esetén valójában az adott önkormányzat területén foglalkoztatott, jelen esetben jellemzően egyetlen személy összes személyi jellegű ráfordítását kell a cég összes személyi jellegű ráfordításához viszonyítani. Az eszközráfordítás alapú megosztási arányszámhoz pedig az adott önkormányzat területén használt eszközök (ami esetünkben jellemzően egy laptop, egy mobiltelefon és adott esetben egy személygépkocsi lehet) IPA törvény szerinti eszközráfordítás értékét kell a cég teljes eszközráfordítás értékéhez viszonyítani és megállapítani az eszközráfordítás megosztási arányszámot. S ezen kettő alapján kell az IPA törvény szabályai szerint kiszámítani a kombinált arányszámot és meghatározni az adott önkormányzat területére eső adóalapot.

Jól érzékelhető a fentiekből, hogy egyetlen személyhez tartozó személyi jellegű ráfordítás és a hozzá tartozó eszközérték alapján számított megosztási arányszám jellemzően nagyon alacsony lesz, azaz az ebből számítható iparűzési adó értéke is várhatóan nem jelentős összegű, néhány tíz- vagy egy-két százezer forint nagyságrendű lehet egy milliárdos cégszintű IPA alappal és így közel kétszázmilliós IPA kötelezettséggel rendelkező adózónál.

Ezt is mindenképpen értékelni kell, amikor a „home office, mint iparűzési adó telephely” kockázatot méri fel egy vállalkozás.

2020.09.24.

Megéri 2021-ben is fenntartani a KATA-s jogviszonyt?

- A szabályozást érintő változások –

Túlzás nélkül kijelenthetjük, hogy immár közismert tény, hogy 2021.01.01-től jelentősen változni, szigorodni fognak a KATA szabályai.

Habár a Budapesti Kereskedelmi és Iparkamara (LINK) 7+1 pontos javaslatban igyekszik módosíttatni, finomítani a szabályozást, az Országgyűlés által elfogadott és jelenleg hatályban lévő jogi normák alapján 2021-től az egy megbízótól (kifizetőtől) kapott bevételek 3 millió forint feletti összegére 40 %-os, a kifizetőt terhelő adót vezettek be azzal, hogy a KATA tételes adót ettől függetlenül meg kell fizetni.

Ezen pluszadó mértéke alapján szinte automatikusan felmerül a gondolat, hogy a KATA értelmét vesztette, különösen azon esetekben, ahol az éves bevétel közelít a 12 millió forinthoz és ahol nincs jelentős, a vállalkozás érdekében felmerülő költség.

Különösen azon vállalkozások esetében van ennek jelentős hatása, amelyek az ügynöki, üzletkötői, tanácsadói hálózatukat nem munkaviszonyban állókra alapozva hozták létre, hanem külső vállalkozókat/vállalkozásokat (egyéni vállalkozókat, Bt-ket) bíztak meg az értékesítési, tanácsadási stb. feladatokkal, és ezen vállalkozások KATA-s jogviszonyban vannak. A megbízási díjon felül még pluszban fizetendő 40%-os adóteher jelentősen megnöveli ezen megbízások költségét. Vagy a megbízási díj csökkentése esetén, ugyanazon költség mellett alacsonyabb megbízási díjat fizetnek ezek a vállalkozások partnereiknek, akik viszont így kevesebb nettó jövedelemhez jutnak.

Mindezek miatt jogosan merül fel az a kérdés, hogy érdemes-e 2021-től továbbra is KATA-s jogviszonyban működni és nem logikusabb-e visszatérni a normál adózás alá.

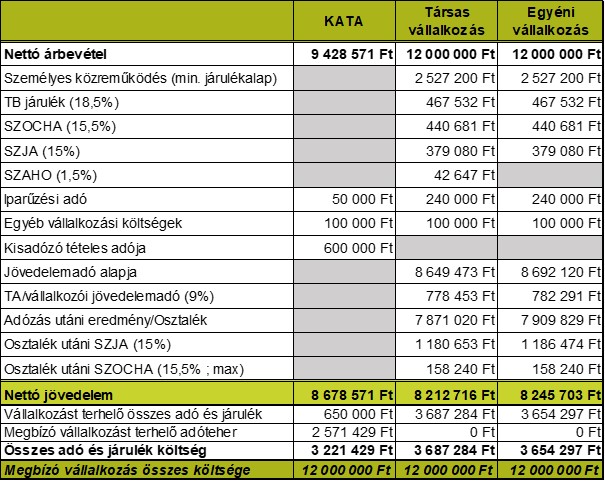

Az alábbi számpéldán keresztül igyekszünk bemutatni, hogy még mindig kedvezőbb adózással érhető el ugyanazon nettó jövedelem KATA-s jogviszonyban, mint normál adózású vállalkozási jogviszonyban, vagyis a megbízó vállalkozások által ugyanazon költségterhe mellett a KATA-s vállalkozások továbbra is magasabb nettó jövedelmet fognak megkapni, mint a „normál” adózású társaik, bár „természetesen” a nettó jövedelmük lényegesen kevesebb lesz, mint 2020-ban volt.

A példánkban a 2020. évi minimálbérrel, illetve adó- és járulékmértékekkel számoltunk, továbbá a minimálbérnél a garantált bérminimumot vettük figyelembe, mivel feltételeztük, hogy középfokú végzettséget igénylő feladatokat látnak el a KATA-s vállalkozók.

A megbízással kapcsolatos összes, a megbízónál felmerülő költséget 12 millió forintban határoztuk meg azzal, hogy abban az esetben, ha a kifizető kötelezett a megbízási díj után a 40%-os különadó megfizetésére, akkor ez a költségkeret a megbízási díjra és a különadóra is fedezetet kell, hogy nyújtson. Vagyis úgy kalkuláltunk, hogy a megbízó vállalkozások költsége ugyanakkora maradt.

Ahogyan az a táblázatból is látszik, a megbízó vállalkozás ugyanazon költsége mellett a KATA-s vállalkozásnak éves szinten kb. 450 000 Ft-tal több nettó jövedelme marad, mint a normál adózási módú vállalkozás esetében, illetve jóval kevesebb adminisztrációs terhe van, és például a könyvelési költsége is alacsonyabb.

Amennyiben 2021-től nőni fog a garantált bérminimum összege, úgy még magasabb lesz a normál adózási módú vállalkozások adó- és járulékterhe és így kevesebb nettó jövedelemhez fognak jutni.

A fentiek alapján úgy tűnik tehát, hogy továbbra is érdemesebb a KATA-s vállalkozási jogviszonyt megtartani, mivel a megbízót terhelő ugyanazon költségteher mellett a KATA-s vállalkozások magasabb nettó jövedelemhez jutnak, de természetesen a 40%-os adó áthárítása miatt jelentősen kevesebb lesz a nettó jövedelmük, mint 2020-ban.

Végezetül pedig, még egy jelentős előnye van a KATA-s vállalkozási jogviszonynak, mégpedig az, hogy a színlelt jogviszony vélelme náluk a jogszabályban meghatározott feltételek teljesülése mellett megdönthető és így az adóhatóságnak nincs lehetősége átminősíteni, míg egy normál adózási módú vállalkozásnál ez a kockázat továbbra is fennáll (Figyelem: A BKIK 7+1-es javaslatcsomagjában ezen szabály szigorítására is javaslatot tett a Kamara).

A KATA-s megbízásokkal kapcsolatos döntések meghozatala előtt tehát érdemes részletesebb számításokat végezni, illetve figyelemmel kísérni az őszi adótörvény-módosításokat.

2020. 06. 16.

Kiskereskedelmi különadó - az új, törvényi változások

Múlt kedden, 2020.06.09-én kihirdették, és másnap már hatályba is lépett a kiskereskedelmi adóról szóló 2020. évi XLV. törvény (továbbiakban: Törvény), amellyel a kiskereskedelmi különadó a veszélyhelyzet megszűnését követően is határozatlan időre hatályban marad.

Az alábbiakban részletezzük az adónemet bevezető 109/2020. (IV. 14.) Korm. rendeletben (továbbiakban: Korm. rendelet) foglaltakhoz képesti eltéréseket, a kiskereskedelmi adó új szabályait.

Tartalom:

- Az adó tárgya, alanyi köre

- Az adó alapja, mértéke, összege

- Adóelőleg

az első adóévben

a további adóévekben

adóelőleg megfizetése

számítási példák

- Bevallás

számítási példa

az első adóévben

a további adóévekben

A teljes cikk itt elérhető:

2020. 05. 26.

A veszélyhelyzet hatásai a transzferárazásra

- avagy amit ma megtehet, holnap már lehet, hogy késő! –

Ugyan még a 2019. adóév transzferár nyilvántartásainak elkészítésének, véglegesítésének időszakában vagyunk, de a veszélyhelyzet ezt a területet sem hagyta érintetlenül.

Számos olyan változást hozott a járványügyi helyzet, ami miatt már most foglalkoznunk kell a 2020-as transzferár nyilvántartási kötelezettségekkel is. Utólag ugyanis sokkal nehezebben, vagy nem is produkálhatók majd a szükséges információk. Az alábbiakban összefoglaljuk azokat a kritikus teendőket, amelyek nélkül nagyon nehezen lesz kezelhető a 2020-as adóév transzferárazási szempontból.

A veszélyhelyzet világszerte átírta a kormányok gazdasági terveit, költségvetési célkitűzéseit.

Magyarországon a gazdasági károk megelőzése és enyhítése érdekében tett kormányzati intézkedések, forrás-átcsoportosítások mellett a gazdasági visszaesés mind-mind olyan tényezők, amelyek miatt nagy valószínűséggel előtérbe kerül a NAV adóbevételeket biztosító szerepe, akár a transzferárakra kiterjedő ellenőrzéseken keresztül is.

Mi az, amivel már most számolnunk kell?

Egyrészt, az teljesen nyilvánvaló, hogy a pandémia a szokásos piaci magatartás megváltozásával is járt, vállalkozások eddig elképzelhetetlennek tűnő lépésekre, engedményekre kényszerültek a gazdasági tevékenységük folytatásának biztosítása érdekében.

Emellett ellátási láncok szakadtak meg, egyes tevékenységek pedig ellehetetlenültek, nem csak a piaci kereslet csökkenése, hanem az új hatósági előírások miatt is. Ami viszont nem változott, hogy a csoporton belüli tranzakcióknak szokásos piaci áron kell megvalósulniuk.

De mi a szokásos piaci magatartás, a szokásos piaci ár egy ilyen nem szokásos környezetben, helyzetben?

Sok szerződést mondtak fel vis maiorra hivatkozva. A szokásos piaci magatartás elvét és a dokumentációs kötelezettséget is szem előtt tartva nagyon fontos, hogy a vis maior még a veszélyhelyzet idején sem alkalmazható automatikusan. Nem minden veszteséget teremtő helyzet minősül vis maiornak, egy gazdasági válság sem feltétlenül az, illetve a veszteség önmagában nem indok a vis maior klauzula alkalmazására.

Egy régóta működő üzleti együttműködésnél pár hónapos fennakadás a teljesítésben még nem feltétlenül lesz vis maior okán felmondási ok. Ha van rá mód, akkor független felek is szerződéseik újratárgyalásával próbálnak első körben alkalmazkodni a kialakult helyzethez, és csak végső esetben engednek el egy jól bejáratott partnert. A kapcsolt szerződéseknél ezért nagyon körültekintően kell eljárni, hogy az adott ágazatot valóban vis maior sújtja-e, és az emellett szóló bizonyítékokat (pl. független partnerek által felmondott hasonló szerződések, csődbejelentések, rendkívüli árfolyamveszteségek a járvánnyal összefüggésben, piacelemzési adatok) már most dokumentálni kell a transzferár nyilvántartások érdekében.

Üzleti átszervezések, átcsoportosítások, nagy értékű kapcsolt tranzakciók esetén indokolt lehet az eddig kialakított árazási módszert, az ügylet alapvető feltételeit érintő módosításokat nemcsak jogásszal, de adószakértővel is véleményeztetni, hogy az megfelel-e a megváltozott szokásos piaci gyakorlatnak, gazdasági racionalitásnak. Egy adózási szakember abban is segítséget tud nyújtani, hogy hol van a szokásos piaci ártartomány minimuma, melynek alkalmazása a kapcsolt feleknél indokolható és védhető lenne a várható veszteségekre tekintettel.

Mit ne mulasszunk el megtenni már most a transzferárazással kapcsolatban?

Nagyon fontos a veszélyhelyzet hatásainak, a veszteségeknek a körültekintő, alapos dokumentálása az érintett földrajzi területre, üzletágra vonatkozóan, mert a következő éves transzferár nyilvántartásban az összehasonlításhoz és az adózó pozíciójának védelméhez is elengedhetetlenek lesznek ezek az információk. Ezekkel lehet ugyanis bizonyítani, hogy a veszteséget nem a transzferárak módosítása, vagy érintetlenül hagyása, hanem a gazdasági visszaesés okozta.

Már mos készülni kell rá, hogy az eddig rutinszerűen frissített transzferár nyilvántartások zömét is új alapokra kell helyezni, új módszerek alkalmazása válhat szükségessé, illetve a benchmark elemzések keresési szempontjait is alaposan felül kell vizsgálni (pl. a NAV által is preferált több adóévet magába foglaló pénzügyi elemzés, a veszteséges cégek kizárása helyénvaló lesz-e 2020 vonatkozásában).

Gondoljunk arra, hogy a széleskörben alkalmazott ügyleti nettó nyereség módszerénél az összehasonlító adatok az adatbázisokban rendszerint még nem érhetők el a vizsgált adóévre, a vállalatok előző évi adatai május 31-éig még nincsenek feltöltve, tehát korábbi évek pénzügyi adataival szoktuk az összehasonlításhoz szükséges jövedelmezőségi mutatókat számítani. Ez 2020-ra nagyon torz eredményeket szülhet, ezért szükséges már most dokumentálni a piac havi, negyedéves trendjeit, sarokszámait, hogy kellően pontosan meg tudjuk tenni majd a szokásos piaci ártartományra vonatkozó szükséges kiigazításokat.

Amennyiben a vállalatcsoportnál készítettek transzferár szabályzatot, akkor ezeket is felül kell vizsgálni annak érdekében, hogy tükrözzék a megváltozott helyzetet (pl. jelentős összegű vállalaton belüli hitelezés esetén a hitelpiaci kamatok változása, az árfolyamváltozások hatásai).

Az érvényben lévő előzetes ármegállapítási megoldások (APA-k) felülvizsgálata, újratárgyalása is szükséges lehet, ha a jogi és gazdasági környezet változása kikényszeríti az ügylet lényeges feltételeinek módosítását. Emellett érdemes a kritikus ügyleteknél új APA-eljárásokat is indítani a transzferár kockázatok csökkentése miatt.

Kevés olyan terület lehet a cégek működésében, melyet ne érintene alapjaiban a COVID-19 és gazdasági következményei. A transzferárazás biztosan nem tartozik ezek közé, de kellő odafigyeléssel, proaktív cselekvéssel és a megfelelő szakemberek támogatásával sikeresen segíthetjük át vállalkozásunkat a nehéz helyzeten, és koncentrálhatunk a jövő építésére.

2020. 05. 04.

Minden, amit a beszámolókkal kapcsolatos halasztásról tudni szeretett volna, de...

A koronavírus-járvány gazdasági hatásainak mérséklésével összefüggésben a Kormány – előző hírleveleinkben már részletesen ismertetett kivételtől eltekintve – április 22-étől hatályba lépő rendelkezése értelmében az éves beszámolóval kapcsolatos kötelezettségek vonatkozásában halasztási lehetőség áll a beszámoló készítésre kötelezettek rendelkezésére. Annak érdekében, hogy – remélhetően – hasznos, gyakorlatias segítséget tudjunk nyújtani, a szabályokat a témával összefüggésben felmerült kérdéseken keresztül ismertetjük:

Kikre vonatkozik a halasztási lehetőség?

A számviteli törvény szerinti gazdálkodóra. Azaz, a vállalkozóra, az ún. egyéb szervezetre, az államháztartás szervezeteire, a Magyar Nemzeti Bankra, továbbá az általuk, illetve a természetes személy által alapított egészségügyi, szociális és oktatási intézményre. A gyakorlat szempontjából a vállalkozónak és az egyéb szervezetnek van kiemelt jelentősége, így a következőkben – ezek vonatkozásában is a teljesség igénye nélkül – csak ebbe a két körbe tartozókat ismertetjük kicsit bővebben.

Vállalkozónak minősül például a gazdasági társaság, a hitelintézet, a pénzügyi vállalkozás, a befektetési vállalkozás, a biztosító, a nonprofit gazdasági társaság, az egyesülés, a szociális szövetkezet, az iskolaszövetkezet, a közérdekű nyugdíjas szövetkezet, az európai gazdasági egyesülés, az európai részvénytársaság, az európai szövetkezet, a vízitársulat, az erdőbirtokossági társulat, a külföldi székhelyű vállalkozás magyarországi fióktelepe és a kezelt vagyon

Egyéb szervezet például az egyesület, az alapítvány, a köztestület, a közalapítvány, a lakásszövetkezet, a társasház, az ügyvédi iroda, a szabadalmi ügyvivő iroda, a végrehajtói iroda, a közjegyzői iroda, a tőzsde, a központi értéktári, a központi szerződő fél tevékenységet végző szervezet, a magánnyugdíjpénztár, az önkéntes nyugdíjpénztár, az önkéntes kölcsönös egészség- és önsegélyező pénztár, a közraktár stb.

Milyen szervezetekre NEM vonatkozik a halasztás?

Nem alkalmazhatják a halasztást az ún. közérdeklődésre számot tartó gazdálkodók. Ide tartoznak azok a gazdálkodók, amelyeknek átruházható értékpapírjait az EGT valamely államának szabályozott piacán kereskedésre befogadták (azaz lényegében EGT tőzsdei kibocsátók).

Illetve, az olyan gazdálkodók, amelyeket jogszabály közérdeklődésre számot tartónak minősít. Ide tartoznak a hitelintézetek, ideértve a takarékszövetkezeteket és hitelszövetkezeteket is (kivéve MNB, MFB, Eximbank). Ide tartoznak továbbá a befektetési vállalkozások, a befektetési alapkezelők (akkor, ha szabályozott piacon forgalmazott befektetési alap befektetési jegyeit kezelik) és a biztosítók (ide nem értve az ún. kisbiztosítókat és a kölcsönös biztosítóegyesületeket).

Milyen kötelezettségekre vonatkozik a halasztás?

A beszámoló elkészítési, nyilvánosságra hozatali, letétbehelyezési és közzétételi, továbbá benyújtási (leadási, megküldési) kötelezettségekre. Természetesen minden egyéb, a Kormányrendeletben nem nevesített olyan kötelezettségre is vonatkozik a halasztás, amely a felsorolt kötelezettségekből következik, annak függvénye, anélkül nem értelmezhető, arra épül stb. Így a könyvvizsgálati kötelezettség, a könyvviteli zárlat stb. is halaszthatóvá válik.

A halasztást akár ezen kötelezettségek egészére, de választása alapján csak egyes kötelezettségekre is alkalmazhatja a gazdálkodó.

Így például a beszámolót májusban is elkészítheti a gazdálkodó, azt az erre jogosult szerve elfogadhatja, ez alapján osztalékot hagyhat jóvá és fizethet ki a szervezet, ugyanakkor alkalmazhatja a benyújtásra, közzétételre és a letétbe helyezésre a halasztást. Ez azért fontos, mert a beszámoló elkészítése és elfogadása hiányában osztalékfizetésre nem kerülhet sor.

Ugyanakkor, ha például egy vállalkozás – veszteséges működés miatt – várhatóan negatív saját tőkével fog rendelkezni, s ezt az elfogadott beszámoló fogja hitelt érdemlően alátámasztani, akkor a beszámoló elkészítésének szeptemberre történő halasztásával a tulajdonosok tőkerendezési kötelezettsége is lényegében halasztásra került.

Milyen beszámolókra vonatkozik a halasztás?

A számviteli törvény és az egyes speciális szervezetekre vonatkozó kormányrendeletek szerint készítendő beszámolókra. Így a halasztási lehetőség kiterjed az IFRS szerinti beszámolókra is, ha a szervezet a számviteli törvény szabályai szerint IFRS szabályok alapján készítheti el a beszámolóját, és élt is ezzel a választási lehetőségével.

De az olyan speciális szervezetek, mint az alapítványok, közalapítványok, köztestületek, egyesületek, egyházi jogi személyek, önkéntes pénztárak stb., amelyek a beszámolóikat a rájuk vonatkozó kormányrendelet szabályait is figyelembe véve készítik el, szintén élhetnek a halasztás lehetőségével.

Ugyanakkor, nem csak az éves, hanem a speciális gazdasági eseményekhez kapcsolódó ún. sajátos beszámolási kötelezettségekre is vonatkozik a szabályozás. Tehát, ha előtársasági lét, átalakulás, egyesülés, szétválás, devizanem váltás, forintról devizára vagy devizáról forintra történő átállás miatt keletkezik beszámoló készítési kötelezettség, akkor a halasztás – az egyéb feltételek fennállása esetén – ezekre is alkalmazható.

És végül, de nem utolsó sorban, természetesen vonatkozik a szabályozás a konszolidált beszámolókra is.

Melyik időszakban benyújtandó beszámolók esetében alkalmazható a halasztás?

Az április 22-e és szeptember 30-a közötti időszakban esedékessé váló beszámolók esetében alkalmazható a halasztás. Így értelemszerűen vonatkozik a normál, naptári évvel megegyező üzleti évesek esetében a 2019-es üzleti év beszámolójára.

De alkalmazható az ezen időszakban esedékessé váló sajátos beszámolási kötelezettségekre is. Ha az átalakulás miatti végleges vagyonmérleget április 30-áig kell elkészíteni, akkor ez a kötelezettség is érvényesen teljesíthető szeptember 30-áig.

Naptári évtől eltérő üzleti évesek esetében is érvényes a halasztás. Például a 2019.11.30-ával záruló üzleti évről a beszámolóval kapcsolatos kötelezettségeket eredetileg április 30-áig kellett volna teljesíteni, ez most halasztható akár szeptember 30-áig. Azonban, ha az üzleti év október 31-ével ért véget, akkor a beszámoló készítési kötelezettség már március 31-ével esedékessé vált, s így erre természetesen már nem vonatkozik ez a lehetőség.

A beszámoló halasztása vonatkozik-e az éves bevallásokra?

Az egyes éves bevallási kötelezettségek (mint például társasági adó, iparűzési adó, innovációs járulék stb.) és a beszámoló halasztása ezen új szabályozásban kötelező érvénnyel nincs „összekapcsolva”. Így az egyes kötelezettségek vonatkozásában elméletileg dönthet külön-külön a gazdálkodó a halasztásról, természetesen figyelemmel arra, hogy a legtöbb, halasztással érintett éves bevallási kötelezettségű adó a beszámoló adataira épül.

Így természetesen dönthet úgy, hogy a beszámolót elkészíti, jóváhagyja, közzé is teszi május 31-éig, de az éves adók vonatkozásában él a halasztás lehetőségével. A fordított eset (az adóbevallásokat készíti el és nyújtja be, de a beszámolót nem készíti el) természetesen nem lehetséges.

Ebben az esetben a könyvviteli zárlatra sem alapozhatja például a társasági adóbevallást, mivel ezt a lehetőséget a társasági adó törvény csak abban az esetben biztosítja, ha a gazdálkodó az adóbevallás benyújtásának határidejéig nem kötelezett beszámoló készítésre. Márpedig esetünkben a – halasztott – adóbevallási határidő szeptember 30., s egyben ez a határideje a beszámoló elkészítésének is.

Így nem áll fent az a törvényi tényállás, amely alapján könyvviteli zárlat alapján is teljesíthető lenne a társasági adóbevallás.

2020. 04. 29.

A SZOCHO csökkentés hatásai – a KIVA-sok egyelőre kimaradnak?

A 140/2020. Kormányrendelet a szociális hozzájárulási adót érintően is átmenetileg könnyítéseket vezet be 2020. július 1-jétől, illetve 2021. január 1-jétől a veszélyhelyzet megszűnéséig. Fontos információ, hogy tegnap éjjel megjelent a T/10314. számú törvényjavaslat, melynek elfogadása esetén a veszélyhelyzet megszűnését követően is hatályban maradnak az alábbiakban bemutatott, a szociális hozzájárulási adóhoz kapcsolódó könnyítések.

A könnyítések közül kiemelendő, hogy 2020. július 1-jétől a szocho mértéke 17,5%-ről 15,5%-ra csökken. Ezen módosítás több területet, adózási formát is érint, ennek megfelelően – néhol időben elcsúsztatva – összehangolták az egyes adónemek szabályait az adómérték csökkenésével.

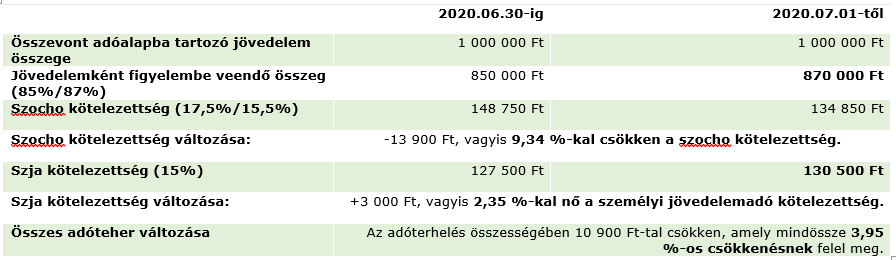

A személyi jövedelemadózás szabályaival kapcsolatos, már idén júliustól alkalmazandó új szabály, hogy azokban az esetekben, mikor az összevont adóalapba tartozó jövedelem után a magánszemélynek kell megfizetnie a szocho-t (amit költségként nem számolhat el, és meg sem térítik számára), a megállapított jövedelem 85%-a helyett immár 87%-át kell majd jövedelemként figyelembe venni. Ez automatikusan maga után vonja a személyi jövedelemadó kötelezettség növekedését is.

Csökken-e összességében az adóterhelés?

Számítási példa:

A fentiek megfelelően alkalmazandók már a személyi jövedelemadó-előleg számításánál is.

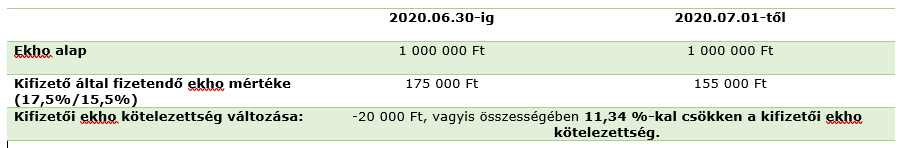

Ugyanígy 17,5%-ról 15,5%-ra csökken az ekho alap után a kifizető által fizetendő ekho mértéke, mely a személyi jövedelemadónál bemutatotthoz képest nagyobb megtakarítást eredményez:

Az utolsó, már júliusban hatályosuló kedvezmény, hogy a főállású katások esetében a biztosítotti ellátások (pl. táppénz, álláskeresési járadék) számításának alapja 3,66%-kos emeléssel 164 ezer Ft-ra, magasabb összegű tételes adó fizetése esetén pedig 3,98%-os emeléssel 170 ezer Ft-ra nő.

A KIVA adózási módot választók azonban a Kormányrendelet alapján csak 2021. január 1-jétől számíthatnak könnyítésekre, ha a veszélyhelyzet időközben nem szűnik meg (a T/10314. számú törvényjavaslat elfogadása esetén a rendelkezések nem csak a veszélyhelyzet idejére maradnak hatályban). Ettől az időponttól az adó mértéke 1%-kal 11%-ra csökken majd.

Ugyanakkor, ahogyan azt a SZÉP kártya adóterhelésének csökkenését is bemutató hírben is jelezzük, az általános 2%-os szocho csökkentés számukra nem jelenik meg, mivel a KIVA ezt az adónemet is kiváltja. Így a KKV szektor egy jelentősebb részének adóterhelése egyelőre nem változik.

Fizetés nélküli szabadság – az orvosi ellátás megmarad!

Mint ahogy egy korábbi hírlevelünkben beszámoltunk már róla, fizetés nélküli szabadság esetén szünetel a biztosítás, ezért a munkavállalóknak egészségügyi szolgáltatási járulékot kell fizetniük, hogy az egészségügyi ellátásra jogosultak maradjanak.

A jogalkotók a veszélyhelyzetre tekintettel módosítottak ezen a rendelkezésen, és a veszélyhelyzet idején a fizetés nélküli szabadságon lévő munkavállalók továbbra is jogosultak lesznek az egészségügyi ellátásra, mivel május 1-jétől a munkavállalók után fizetendő egészségügyi szolgáltatási járulékot a munkaadóknak kell megfizetniük.

A munkáltatóknak nem csak egészségügyi szolgáltatási járulék fizetési kötelezettsége fog keletkezni, hanem a munkavállalói után nekik kell megállapítaniuk a járulékot, és azt be is kell vallaniuk. Annyi könnyítést ad a jogalkotó, hogy a járulék megfizetésére halasztást ad: amennyiben a munkáltató kérelemben kéri azt, akkor a veszélyhelyzet megszűnése utáni 60. napig kell megfizetni az egészségügyi szolgáltatási járulékokat.

SZÉP kártya – emelkedik az értékhatár és csökken az adóterhelése

A veszélyhelyzetre tekintettel a SZÉP kártya juttatás kedvezményes adózási értékhatárait a 2020. évre, tehát nem csak a veszélyhelyzet idejére, megemelték. Mind a különböző alszámlákra utalható összeg, mind az éves keret megváltozott az alábbiak szerint:

• szálláshely alszámlán évi 400 ezer forint (225 eFt-ról),

• vendéglátás alszámlán évi 265 ezer forint (150 eFt-ról),

• szabadidő alszámlán évi 135 ezer forint (75 eFt-ról)

összegig minősül béren kívüli juttatásnak ez a cafetéria elem. Az éves keretösszeget évi 800 ezer forintra (450 eFt-ról) növelték, ha a munkavállaló munkaviszonya egész évben fennáll.

Azon társaságok számára, amelyek a jelenlegi helyzetben is tudnak cafetériát fizetni munkavállalóiknak, még egy jelentős adó könnyítést tettek lehetővé, mivel nemcsak a kedvezményes adózású (32,5 %-os adóterhelés) béren kívüli juttatás keretösszege emelkedett, mellyel eleve csökkenhet az adóterhelés (eddig a keretösszegeket meghaladó értékek egyes meghatározott juttatásként adóztak 38,5%-os adóterheléssel), hanem a szociális hozzájárulási adót is megspórolhatják.

Ugyanis 2020.04.22-2020.06.30-a között nem terheli szociális hozzájárulási adó az ezen időszakban adott béren kívüli juttatásokat (SZÉP kártya juttatásokat), így csak a személyi jövedelemadót kell megfizetni utánuk, vagyis a teljes adóterhelés 15% lesz.

A béren kívüli juttatások vonatkozásában a közterheket a kifizetőnek a juttatás hónapja kötelezettségeként kell megállapítania. A juttatás időpontja pedig a magánszemély javára teljesített kiadás esetében a kiadás teljesítésének napja. Ezen szabályokból az következik, hogy ha a júliusi cafetéria juttatás (SZÉP kártya) júniusban utalásra kerül, akkor azt júniusi kötelezettségként kell bevallani, és az akkor szocho mentes lesz; ha azonban júliusban történik csak meg, akkor az júliusi kötelezettségként kell szabályszerűen lekezelni, és ebben az esetben szocho is terheli.

Sőt, a szabályok azt sem tiltják, hogy akár ezen kedvezményes időszakban a teljes évi keretet átutalja a munkáltató, és így a teljes évi keret (leszámítva a már eddig elutalt összegeket) szocho mentes lehet, melyet csak 15% adó terhel.

A jogalkotók ugyanakkor nem gondoltak az olyan kisvállalatokra, amelyek a KIVA szerinti adózást alkalmazzák, mivel számukra a szocho csökkentés nem fog megjelenni, és az adójuk is csak 2021. január 1-jétől fog csökkeni.